2020年以来,化工行业加强固体废物与化学品环境管理工作;受新冠疫情肺炎以及国际石油价格波动影响,全年化工产品价格波动较大,随着全球疫情得到控制,下游需求有望进入复苏期,化工行业总体供需格局将有所改善;债务集中兑付压力较大,预计2021年行业融资需求将有所上升。

行业政策:持续推动固体废物与化学品环境管理工作,先后出台多项危废污染防治政策,强化政府及其有关部门监督管理责任,规范并推进有毒有害化学品环境风险管理工作。

供需格局:新冠疫情肺炎导致上下游停工停产、欧佩克石油减产协议等因素导致化工产品价格波动较大,预计2021年在全球疫情得到控制的情况下,下游需求有望进入复苏期,化工行业总体供需格局将有所改善。

盈利能力:2020年前三季度化工行业营业收入有所下降,随着经济平稳回升,预计2021年行业盈利空间将进一步拓展,但盈利增速将有所放缓。

债务压力:2021年化工企业债券兑付到期较多,企业债务集中兑付压力较大。

信用质量:2020年化工行业信用水平整体保持稳定,无新增违约债券,主体信用级别变动以调升为主,部分企业因原油价格波动和疫情影响造成级别或展望下调。

行业政策

2020年持续推动固体废物与化学品环境管理工作,先后出台新《固废法》、《化学品名录》以及《国家危险废物名录(2021年版)》等政策,强化政府及其有关部门监督管理责任,规范并推进有毒有害化学品环境风险管理工作。

近年来,中央环境保护工作持续推进,2020年进一步推动固体废物与化学品管理工作,改善环境质量,加强化工行业危废管理工作,推进企业绿色转型。2020年4月29日,十三届全国人大常委会第十七次会议通过了修订后的《中华人民共和国固体废物污染环境防治法》(以下简称“新《固废法》”),自9月1日起实行,新《固废法》对环境违法行为的“严惩重罚”方面达到新高度,多项违法行为的罚款数额是现行固废法的10倍,除对企业本身进行行政处罚外,同时对企业的相关负责人进行处罚。三废减量化、无害化、资源化已成为行业绿色发展目标和环保监管整体要求。新《固废法》强化了政府及其有关部门监督管理责任,完善工业固体废物污染环境防治制度,增加排污许可、管理台账、资源综合利用评价等制度;完善生活垃圾、建筑垃圾、农业固体废物以及危险废物等污染环境防治制度。同时根据新冠肺炎疫情防控的要求,加强医疗废物特别是应对重大传染病疫情过程中医疗废物的管理,防止医疗废物流失、泄漏、渗漏、扩散。新《固废法》加大惩治力度,对于违反重点条例的企业,罚金上限提高到500万元,辅以严格的执法标准,减少污染事件的发生,根源上促进环境保护整体向好。

11月6日,生态环境部、工业和信息化部、卫生健康委联合印发《优先控制化学品名录(第二批)》(以下简称“《化学品名录》”),以改善环境质量为核心,推进有毒有害化学品环境风险管理,筛选评估环境和健康固有危害大、在环境中可能持久存在,且可能通过食物链进入人体并富集的有毒有害化学品。相关化学品生产使用企业自觉加强化学品环境管理,提升环境风险控制水平,自觉、主动采取工艺升级改造、强化“三废”收集处理等措施,加强环境排放控制,同时加大科技创新力度,积极研发和推广应用环境友好替代品,最大限度降低相关化学品的环境风险。

11月27日,《国家危险废物名录(2021年版)》(以下简称“《名录》”)由国家发改委、公安部、交通运输部和国家卫健委共同修订发布,自2021年1月1日起施行。《名录》推进生态发展、绿色转型过程中依法加强危险废物污染防治的具体举措,对化工行业规范危废管理、推进绿色转型具有重要意义,新《名录》较2016年版减少了12种,新增豁免16个种类危险废物,豁免的危险废物共计达到32个种类,将有助于化工行业推进危险废物利用,降低化工企业危险废物管理和处置成本。

大公国际分析师认为,2021年中央将继续强化危险废物污染防治工作,提升危险废物环境监管能力、提升集中处置能力以及环境风险防治能力。

供需格局

2020年,受新冠疫情肺炎以及国际石油价格波动影响,全年化工产品价格波动较大,化学原料及化学制品供给增长状况劣于上年;预计2021年,在全球疫情得到控制的情况下,下游需求有望进入复苏期,化工行业总体供需格局将有所改善。

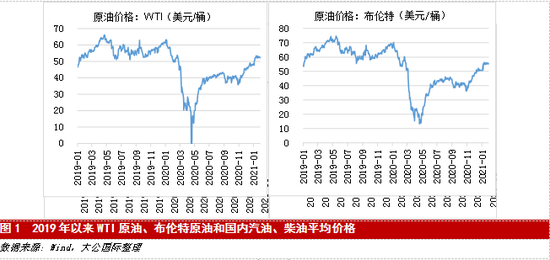

疫情全球化及3月未达成产油国减产协议引发国际油价暴跌,4月达成减产协议后国际油价依然承压。石油化工行业受原材料波动影响较大。2020年1~3月,新冠肺炎全球蔓延并持续发酵,各国经济社会不稳定因素升高,行业生产、运输以及下游需求均受到较大影响,且3月6日受石油输出国组织(以下简称“欧佩克”)与非欧佩克产油国石油减产谈判破裂和主要产油国价格战影响,国际原油面临供需失衡困境,油价大幅下跌,WTI原油价格于2020年4月20日下跌至最低点-37.63美元/桶,布伦特原油价格于2020年4月21日下跌至最低点13.28美元/桶,受此影响,国内化工产品价格整体大幅下降。4月12日,欧佩克就石油减产达成协议,但减产规模不及市场预期,国际油价依然承压。2020年,我国石油和天然气开采业实现营业收入6,674.0亿元,同比下降20.1%;利润总额257.1亿元,同比下降83.2%。2021年1月,欧佩克预计在新冠肺炎可行疫苗的供应以及目标明确的刺激措施下,2021年全球石油需求预计增长6.56%,增加590万桶/日,平均达到9,591万桶/日。大公国际分析师认为,在全球疫情得到控制的情况下,2021年下游需求有望进入复苏期,同时随着原油供需情况的改善,国际原油价格将震荡上涨。

化学原料及化学制品方面,2020年供给增长状况劣于上年。据国家统计局统计数据显示,2020年1~10月,化学原料及化学制品出厂价累计同比下降6.7%。产量较大的化工品主要包括纯碱、烧碱、硫酸、乙烯等。2020年1~11月,纯碱产量为2,503.8万吨,同比下降5.3%;烧碱产量3,285.8万吨,同比增长4.9%;硫酸产量为7,531.4万吨,同比下降2.5%;另外主要有机类产品初级形态塑料、乙烯的产量分别为8,353.4万吨、1,749.2万吨。2020年1~2月,受新冠疫情期间停工停产的影响,化学原料及化学制品行业完成额增速大幅下跌至低谷,3~10月下跌速度略有减缓。在需求方面,化学原料及化学制品行业的核心下游为房地产、基建、汽车、纺织服装等行业。其中,房地产作为此细分行业最大的下游,对化学原料产品如涂料等的需求大都处在建设后期,因此需求对房地产投资而言存在一定滞后。根据Wind数据显示,2020年1~11月,房地产开发投资额累计129,492.36亿元,同比增长6.80%;汽车销量为2,247.0万量,同比减少2.90%。总体来看,预计2021年,化学原料及化学制品行业的供需将保持相对稳定。

化学纤维制造行业方面,部分行业龙头产业链延伸至上游炼化领域,预计2021年,化学纤维行业供需紧平衡可能被打破。化学纤维制造行业原材料依赖进口且产业链较短。对于传统PTA-涤纶产业链来说,对二甲苯(以下简称“PX”)是重要的原材料,但国内PX产能不足导致对外依存度较高,采购成本无法得到有效控制。此外,相对较短的产业链使得企业暴露于周期性风险当中。为了对冲行业风险、增强原料保障,进而提升盈利能力,部分行业龙头已经开始进行大产业链布局,将PTA-涤纶产业链延伸至上游炼化领域,形成石脑油-PTA-纤维的产业链结构,且行业集中度进一步提升。根据Wind数据统计,2020年,化学纤维产量6,167.9万吨,同比增长3.4%。化纤行业下游需求是纺织业,2020年,我国纺织服装、服饰业累计实现营业收入13,697.3亿元,同比下降11.30%;实现利润总额640.4亿元,同比下降21.3%。2020年,我国化学纤维制造业的营业收入为7,984.2亿元,同比下降10.4%,利润总额为263.5亿元,同比下降15.1%,仍保持较大规模。预计2021年化学纤维新增产能将明显增长,部分长期停产装置重启,将再次拓宽供给面,加之贸易摩擦可能导致外需市场的转移或需求量下滑。预计2021年,化学纤维行业供需紧平衡可能被打破。

化肥行业持续低迷,行业内企业经营风险增加。2017~2019年,化肥行业供需矛盾凸显,产品产销量及价格下降,尿素和复合肥开工率均低。进入2020年,伴随落后产能逐步退出市场,化肥行业整体的产能过剩状态逐步改善,化肥产量持续下滑;化肥上游原材料合成氨、硫磺、磷矿石等产品价格整体位居高位,市场呈现供需微幅偏紧的状态,3月份化肥价格已经位于高位。预计2021年化肥行业新增产能减少,行业供需矛盾有望继续缓解。

盈利能力

受新冠疫情影响,2020年前三季度化工行业营业收入和利润有所下降,毛利率同比有所增加;随着经济平稳回升,预计2021年化工行业盈利空间将进一步拓展,但增速将有所放缓。

从需求端来看,虽然国内需求增速有所下滑,终端需求仍保持在较好水平;从供给端来看,环保监管及供给侧改革去落后产能无疑将成为未来国内化工行业供给端最主要的影响因素,而落后产能的退出势逐渐提高整个化工行业的规范化水平,改善行业竞争环境,普遍提高规范化企业的盈利能力。

2017~2019年,样本化工企业营业收入逐年增加,但利润总额有所波动。2020年1~9月,样本化工企业的营业收入合计为5.07万亿元,同比下降10.62%,利润总额合计1,547.68亿元,同比下降16.71%,其中样本企业中净利润呈亏损状态有17家企业,主要是受新冠肺炎疫情和国际原油价格波动较大的影响,毛利率平均值为21.80%,同比增加7.04个百分点。随着经济平稳回升,预计2021年化工行业盈利空间将进一步拓展,但增速将有所放缓。2017~2019年,样本化工企业经营性净现金流一直保持净流入状态,且流入规模不断增长。同期,投资性现金流始终为净流出状态;筹资性净现金流方面,2019年,样本化工企业筹资性现金流由2018年的小幅流出转为小幅净流入状态。2020年1~9月,样本化工企业经营性现金流同比增长1.56%,投资性现金流净流出规模同比增长19.65%;筹资性现金流仍为净流入状态。

债务压力

行业总体资产负债率处于适中水平,但流动资产对债务的保障能力较弱,且细分行业偿债能力存在一定差异;2021年化工行业到期债券较多,集中兑付压力较大,预计2021年行业融资需求将有所上升。

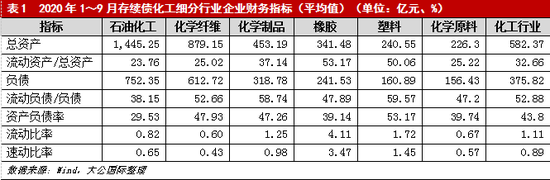

近年来,化工行业资产负债率在50%~60%之间,处于适中水平。2020年1~9月,样本企业平均资产负债率为43.80%,其中塑料、化学制品及化学纤维行业资产负债率相对较高,石油化工、化学原料和橡胶等行业资产负债率相对较低。从资产和负债的规模看,细分行业中,由行业特性决定,石油化工行业资产、负债规模较大,其次分别为化学纤维、化学制品、橡胶、塑料及化学原料行业的资产、负债规模相对较小。从资产构成来看,除橡胶及塑料行业,其他行业均以非流动资产为主,其中石油化工、化学纤维以及化学原料细分行业的流动资产占总资产比重相对较低。从负债构成来看,化学纤维、化学制品以及塑料以流动负债为主,石油化工、橡胶和化学原料则以非流动负债为主。化工行业流动比率水平较低,细分行业的流动比率在0.60~4.11的区间浮动,流动资产对债务的保障能力较弱;速动比率水平一般,在0.43到3.47的区间浮动,其中,石油化工企业、化学纤维及化学原料行业的流动、速动比率水平相对较差,短期偿债能力较弱;橡胶企业的流动、速动比率水平较好,短期偿债能力较强。

化工行业2021年到期债券较多,部分企业集中兑付压力较大,预计2021年行业融资需求将有所上升。

从新发债情况来看,2020年化工企业债券发行量共计241只,发行金额总计2,219.46亿元。分板块来看,化学制品由于发债企业较多,成为债券市场的主力军,共计发行1,207.13亿元;塑料和橡胶发债企业数量较少,发债企业8家共计发行38.66亿元。

从债券品种来看,化工行业超短期融资券发行数量保持较大规模,占总发债金额的56.59%,其次以中期票据、公司债及短期融资券为主。从发债主体级别来看,一共涉及75家发债主体,其中主体级别为AA+的发债企业最多,共计26家,AAA的发债企业其次,共计16家;而AA的企业债券发行规模及数量同比有所下降,说明在市场预期欠佳的情况下,AA及以下水平的企业融资难度有所增加,信用资质对企业的债券发行影响较大。

截至2020年末,化工企业存续债344只,债券余额合计2,657.45亿元,偿付压力主要集中在2021~2023年,其中2021年到期债券余额合计968.26亿元,集中兑付压力很大,因此化工行业2021年融资需求将明显上升。

信用质量

2020年以来,化工行业整体信用水平保持稳定,无新增违约债券;主体信用级别变动以调升为主,部分企业因原油价格波动和疫情影响造成级别或展望下调。

2020年,从主体级别调整来看,相比2019年调升5家,2020年调升企业数同比有所增加,共有8家企业级别上调,上调原因主要包含企业市场竞争力提升、产业链一体化、业务多元化、盈利能力较好以及债务结构优化等。

2020年,主体评级调降和展望下调企业数分别为4家和2家,因原油价格波动以及疫情期间停工停产对企业盈利造成一定影响,同时部分企业因短期偿债压力大,债务负担较重以及融资渠道有限等原因,造成企业主体级别或展望下调,但2020年以来,化工行业无新增违约债券,整体行业信用水平趋于平稳。

大公分析师认为,化工行业具有周期性,发债企业信用水平受宏观经济波动影响较大;企业盈利能力和未来发展战略是判断信用等级的关键,在行业偏弱的情况下,部分企业通过兼并重组、重新定位发展方向等方式盘活资产,扭亏为盈使得信用水平提升。其次,信用级别变动具有一定的延续性。由于化工企业往往资产负债重、利润薄、对流动资金要求高,如盈利能力持续下降就很可能出现继续恶化的情况且短期内难以扭转,此时信用级别调降之后,往往短期内回调可能性较小,甚至会在短期内出现信用级别持续下降的情况。2020年,受新冠疫情肺炎以及国际石油价格波动影响,全年化工产品价格波动较大,部分供给增长状况劣于上年,样本企业整体盈利能力有所下降,预计2021年,在全球疫情得到控制的情况下,需求有望进入复苏期,化工行业总体供需格局将有所改善。

未经允许不得转载:危废网 | 危废江湖 » 大公国际:推进固废环境管理 化工行业信用水平趋于平稳

评论前必须登录!

登陆 注册